上市公司避税程度数据+dofile(1998-2024年)

企业避税程度指企业通过合法或非法手段减少其应纳税款的行为所带来的税负减少的程度。通过分析企业的避税程度可以反映企业真实税负与财务健康状况、揭示税收制度漏洞与政策效果、推动企业治理与社会责任履行等

基于此,本分享数据聚焦于1998-2024年上市公司财务数据,采用相关文献中常用的四种方法对企业避税程度进行测算,数据包含原始数据、计算代码、最终结果及相关文献,以期为学术研究提供高质量的量化依据

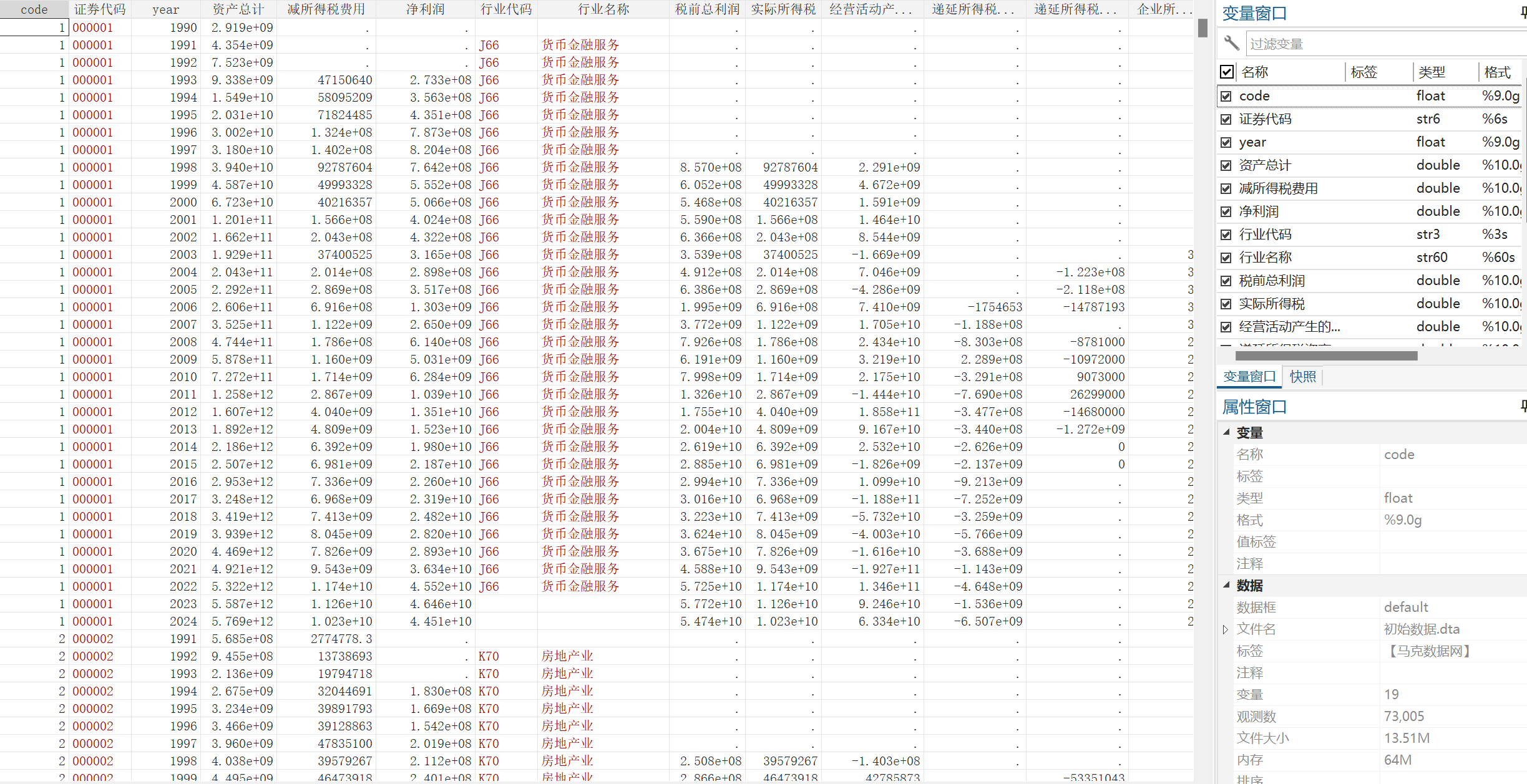

一、数据介绍数据名称:上市公司避税程度数据+dofile

数据年份:1998-2024年

数据范围:上市公司

数据格式:面板数据,excel、dta、dofile

数据来源:马克社区用户

二、数据指标| code | 证券代码 | year |

| 资产总计 | 减所得税费用 | 净利润 |

| 行业代码 | 行业名称 | 税前总利润 |

| 实际所得税 | 避税测度指标 | 经营活动产生的现金流量净额 |

| 递延所得税资产减少增加以号填列 | 递延所得税负债增加减少以号填列 | 企业所得税税率 |

| 年末所得税率 | 是否ST或PT | 上市日期 |

| 退市年份 | RATE | LRATE |

| BTD | DDBTD |

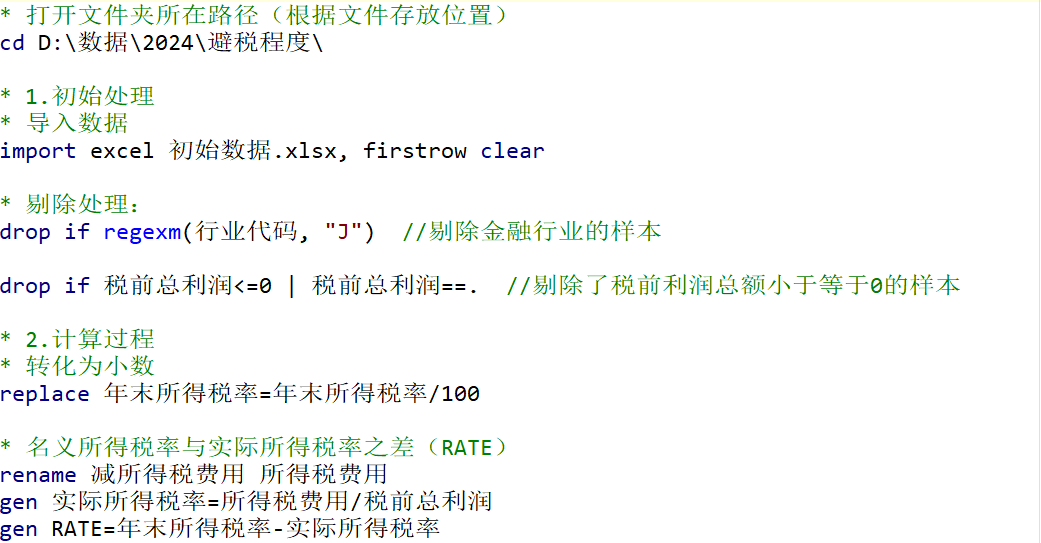

1、RATE:名义所得税率与实际所得税率之差

RATE = 名义所得税率 - 实际所得税率。可比性强,数值越大代表避税程度越高

2、LRATE:“名义所得税率与实际所得税率之差”的五年平均值(t-4年至t年)

LRATE 指从 t-4 年到 t 年的 RATE 平均值,更稳定地反映长期避税行为

3、BTD:会计—税收差异

BTD = (税前会计利润 - 应纳税所得额) / 期末总资产

应纳税所得额=(所得税费用-递延所得税费用) /名义所得税率

4、DDBTD:扣除应计利润影响之后的会计—税收差异

BTDi,t = αTACCi,t + μi + ξi,t

根据以上模型得出DDBTD,其中:TACC(总应计利润)=(净利润-经营活动产生的净现金流)/总资产;μi:公司i在样本期间内残差的平均值;ξi,t:t年度残差与公司平均残差μi的偏离度; DDBTD = μi + ξi,t,代表BTD 中不能被应计利润解释的那一部分

四、参考文献[1] 刘行,叶康涛.企业的避税活动会影响投资效率吗?[J].会计研究, 2013(6):7.

[2] 叶康涛,刘行.公司避税活动与内部代理成本[J].金融研究, 2014(9):19.

[3] 黄贤环,王瑶.企业避税行为驱动实业金融化了吗[J].云南财经大学学报, 2022, 38(3):17.

[4] 詹新宇,刘琳琳,成显.负面声誉与企业避税——来自上市公司违规处罚的经验证据[J].广西大学学报:哲学社会科学版, 2022, 44(1):16.

[5] 周冬华,尹伊,郑静.分析师跟进、分析师声誉与公司避税程度[J].江西财经大学学报, 2017(6):11.

[6] 彭效冉,许浩然.产品市场势力对公司避税行为的影响[J].山西财经大学学报, 2016(11):11.

五、数据概览1、上市公司避税程度数据-文件概览

2、上市公司避税程度数据-原始数据

3、上市公司避税程度数据-计算代码

4、上市公司避税程度数据-最终结果